Cedolare secca affitti: un calcolatore per valutarne la convenienza

La cedolare secca è stata istituita nel 2011 come imposta sostitutiva sui redditi da locazione per i soli immobili ad uso abitativo.

La nuova imposta, che sostituisce l'irpef, le addizionali comunali, regionali e la tassa di registro, non è obbligatoria e l'affittuario può decidere se avvalersene o no.

In pratica, se si aderisce alla cedolare secca, i proventi dell'affitto non vanno più dichiarati nel modello UniCo o nel 730 ma sono tassati separatamente con un'aliquota fissa dal 21% (19% per i contratti concordati) e si risparmiano i bolli e la tassa di registro annuale.

Nel regime ordinario Irpef invece, il canone di locazione assoggettabile all'Irpef non è l'intero importo ma l'85% per i contratti liberi ed il 59,5% per i contratti concordati; questa parte di reddito si somma con gli altri redditi del contribuente e sull'importo complessivo, al netto delle deduzioni, si applicano le aliquote irpef progressive per fascia (v. utility per il calcolo dell'Irpef).

Da un punto di vista strettamente fiscale può sembrare che, in virtù dell'aliquota relativamente bassa, la cedolare secca sia sempre più conveniente rispetto al regime ordinario, ma in realtà, come vedremo, non è sempre così.

Innanzitutto, confrontando semplicemente le aliquote, è facile intuire come il risparmio fiscale sia inferiore per i redditi più bassi, che, pur considerando le addizionali regionali e comunali, pagano già un'aliquota Irpef molto vicina a quella della cedolare, mentre i titolari di redditi più alti, soggetti ad aliquote irpef doppie rispetto alla cedolare, avranno sicuramente un vantaggio molto più consistente.

Nel caso poi di contratti a canone concordato la convenienza fiscale è messa in discussione anche per i redditi medio-alti poiché con il regime ordinario Irpef il canone è imponibile solo al 59,5%, mentre nella cedolare secca viene tassato per intero.

Ma non basta.

Il locatore che aderisce alla cedolare secca deve rinunciare alla rivalutazione monetaria prevista nel contratto, dandone comunicazione all'inquilino, e questo è un minor introito che certamente influisce sulla valutazione.

Certo, considerati tutti i parametri che entrano in gioco, il calcolo non è semplice e per questo motivo abbiamo pensato di predisporre questo semplice calcolatore che fa tutto il lavoro al posto vostro.

Naturalmente ci preme sottolineare che una valutazione più accurata e maggiormente in linea con la situazione economica dell'utente, dovrà essere effettuata da commercialisti o esperti fiscali.

Per quanto riguarda poi la convenienza della cedolare secca per lo Stato, ai fini dell'emersione delle locazioni 'in nero', vi sono opinioni discordanti me prevale un certo scetticismo al riguardo.

L'utility di calcolo

Poiché le variabili che entrano in gioco sono molte, l'utilizzo di un'applicazione che effettua per noi tutti i calcoli necessari è molto utile in considerazione anche della natura previsionale dei risultati.

Con il calcolo automatico infatti si possono effettuare rapidamente varie simulazioni, modificando di volta in volta i parametri principali, per valutare nel medio periodo la convenienza della cedolare secca all'interno di scenari che riteniamo per noi più probabili in base alla situazione economica, sia personale che congiunturale.

Naturalmente i risultati saranno tanto più attendibili quanto minore è la variabilità dei parametri; ad esempio è avvantaggiato chi percepisce un reddito fisso mentre per un libero professionista il reddito è uno degli elementi che possono variare maggiormente nel tempo.

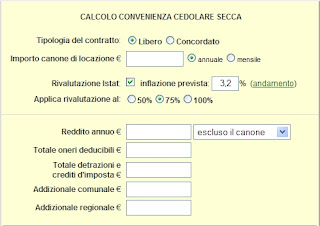

Ma vediamo in sintesi la maschera dei parametri di calcolo e come si usa il calcolatore.

Tipologia del contratto:

Selezionare la tipologia del contratto stipulato: libero o concordato.

I contratti concordati sono quelli stipulati sulla base di accordi presi con le associazioni di categoria dei proprietari e degli inquilini maggiormente rappresentative a livello nazionale.

Importo canone di locazione:

E' l'importo del canone di locazione stabilito nel contratto; per comodità potete indicare un importo mensile o annuale selezionando le apposite opzioni.

Rivalutazione Istat:

L'opzione va selezionata se il contratto in essere prevede la rivalutazione annuale; se l'opzione non è selezionata sono disattivati anche tutti gli altri campi correlati.

La percentuale prevista, valorizzata inizialmente con l'ultimo indice Istat disponibile, serve per fornire una stima sul mancato incasso della rivalutazione Istat; questo valore può essere impostato liberamente.

Per una valutazione più realistica è possibile indicare la percentuale di applicazione della rivalutazione che generalmente è pari al 75%.

Reddito annuo:

E' il reddito complessivo percepito nell'anno; per una valutazione più attendibile conviene fare riferimento all' ultima dichiarazione dei redditi.

E' importante indicare se il reddito complessivo inserito nel campo comprende già il canone di locazione oppure no.

Totale oneri deducibili:

Questo campo è necessario per calcolare il reddito imponibile su cui calcolare l'Irpef e le addizionali comunali e regionali.

Il reddito imponibile si ottiene sottraendo dal reddito annuo le cosiddette 'deduzioni'; queste voci sono indicate nella dichiarazione dei redditi con le diciture 'Deduzione per abitazione principale' e 'Oneri deducibili'.

NOTA: se conoscete già il reddito imponibile indicatelo nel campo 'Reddito annuo' e lasciate vuoto il campo delle deduzioni.

Totale detrazioni e crediti d'imposta:

In questo campo potete inserire la somma delle detrazioni di imposta spettanti (ad esempio le detrazioni per carichi di famiglia e quelle da lavoro dipendente).

Addizionale comunale:

Inserite in questo campo l'importo totale dell'addizionale comunale riferita all'ultima dichiarazione dei redditi.

Addizionale regionale:

Inserite in questo campo l'importo totale dell'addizionale regionale come indicato nell'ultima dichiarazione dei redditi.

Esempi

Calcoliamo la convenienza della cedolare secca per un contratto di locazione con un canone di 800,00 euro mensili rivalutati annualmente al 75% con un tasso di inflazione presunto del 3%.

Nel primo esempio effettueremo il calcolo per un reddito di 13.000 euro (tralasciamo per semplicità le deduzioni, le addizionali locali e le detrazioni d'imposta), nel secondo esempio lo stesso calcolo si effettua per il medesimo canone di locazione ed un reddito di 45.000 euro.

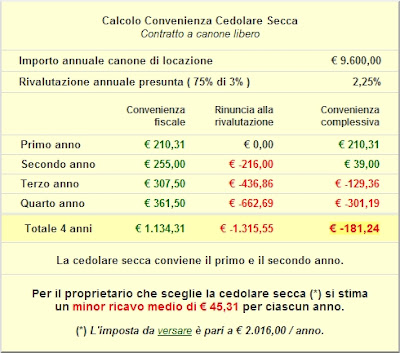

Esempio n.1

Canone di Locazione: 9600 / anno.

Reddito imponibile: 13.000 Euro.

Legenda:

- Gli importi positivi di colore verde indicano un risparmio fiscale o un maggior ricavo per il locatore.

- Gli importi negativi di colore rosso indicano invece un maggiore esborso fiscale o un minor introito per il locatore.

In questo esempio si vede come la convenienza fiscale sussiste in tutti gli anni ma, se si considera anche la perdita della rivalutazione, il risparmio effettivo vale solo per il primo anno ed in misura molto minore per il secondo.

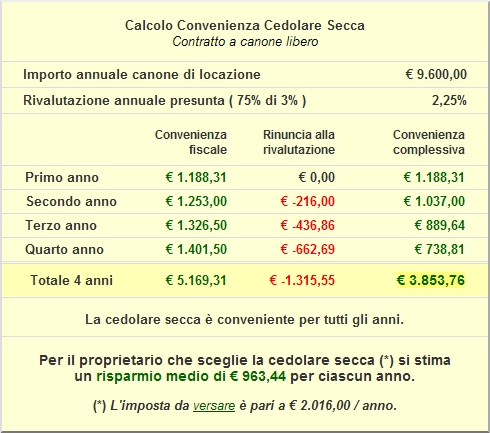

Esempio n.2

Canone di Locazione: 9600 / anno.

Reddito imponibile: 45.000 Euro.

In questo caso il risparmio fiscale che si ottiene in ciascun anno compensa ampliamente la perdita della rivalutazione e quindi in questo caso la cedolare secca è sempre conveniente.